投資用ワンルームマンションは、古くなり過ぎる前に売却していくことがコツです。

築年数が古いワンルームマンションは、空室や修繕費が増えていくため、自然と賃貸経営が難しくなっていきます。

厄介な物件となってしまう前に、タイミングを見て売却することをおススメします。

でも、せっかく売却するのであれば、できるだけ高く売りたいですよね?

そこでこの記事では、ワンルームマンションの売却を検討している方に向けて、相場、高く売る方法、知っておくと便利な税金に関する情報を丁寧に解説していきます。

ぜひ最後までおつきあいいただき、スムーズに売却活動を進めるためにお役立てください。

- 「何から始めたらいいか分からない方」は、まず不動産会社に相談を

- 「不動産一括査定」で複数社に査定依頼し、”最高価格(※)”を見つけましょう ※依頼する6社の中での最高価格

- 「NTTデータ・ウィズ」のHOME4Uなら、売却に強い不動産会社に出会えます

竹内 英二

Contents

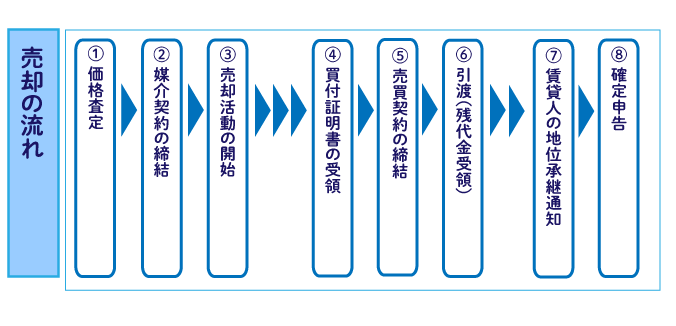

1.ワンルームマンション売却の流れ

最初にワンルームマンション売却の流れについて解説します。

(1)価格査定

ワンルームマンションの売却では、最初に価格査定を行います。

査定では価格を算出するために、以下の資料を準備しておきます。

(年間収入の分かる資料)

- 賃貸借契約書

(年間費用の分かる資料)

- 固定資産税及び都市計画税の納税通知書

- 損害保険料の分かる資料

- 管理委託料の分かる資料

- 管理費及び修繕積立金の金額の分かる資料

- 修繕およびリフォームの履歴が分かる資料

(2)媒介契約の締結

媒介契約とは、不動産会社に売却を依頼する仲介の契約のことです。

売却を依頼したい不動産会社が決まったら、不動産会社と媒介契約を締結します。

(3)売却活動の開始

不動産会社へ売却を依頼したら、いよいよ売却活動の開始です。

ワンルームマンションの売却期間は概ね3ヶ月程度かかります。

(4)買付証明書の受領

購入希望者が現れると、買付証明書を受領します。

買付証明書とは、買主からの正式な購入の意思表示を示す書面のことです。

(5)売買契約の締結

買主との条件が整うと、売買契約を締結します。

売買契約時には、買主から手付金を受領するのが一般的です。

手付金は売買代金の10%程度となります。

また、売主は不動産会社に対して仲介手数料の半額分を支払います。

(6)引渡

引渡は売買契約締結後から1ヵ月後くらいに行います。

引渡では買主から手付金を除いた残代金を受領します。

また、売主は不動産会社に対して残りの仲介手数料の半額分を支払います。

ワンルームマンションの売却では、引渡時に以下のものを精算するのが一般的です。

| 精算項目 | 精算方法 |

|---|---|

| 固定資産税及び都市計画税 | 引渡日以降の負担額が売買代金に加算される |

| 管理費及び修繕積立金 | 当月の前払い分が売買代金に加算される |

| 賃料および共益費(管理費)の収入 | 当月の前受分が売買代金から減額される |

| 敷金 | 預り敷金分が売買代金から減額される |

(7)賃貸人の地位承継通知

投資用ワンルームマンションの売却では、引渡後、借主に対して賃貸人の地位承継通知を行います。

賃貸人の地位承継通知書とは、売主(旧賃貸人)と買主(新賃貸人)の連名で借主に対して賃貸人が変わったことを知らせる書面のことです。

売主は、借主に対して売却することを事前に了解を取る必要はなく、売却後に通知だけすればよいことになっています。

(8)確定申告

ワンルームマンションを売却したときに税金が生じる場合には、売却した翌年の2月16日~3月15日までの間に確定申告を行います。(年により期間が変わることがあります。)

税金については「第5章ワンルームマンション売却の税金と確定申告」で詳しく紹介します。

マンションの売却を進めていきたい方は、不動産会社への査定を依頼も始めていきましょう。

不動産売却 HOME4U (ホームフォーユー)なら、全国から厳選された不動産会社の中から、最大6社の不動産会社にまとめて査定が依頼できるので、複数社を比較したい方におすすめです。

下のボタンより、完全無料でご利用いただけます。

2.ワンルームマンションの売却価格の決り方

ワンルームマンションの売却価格は、収益還元法と呼ばれる手法によって決まります。

収益還元法によって求められる価格を収益価格と呼びます。

収益価格の求め方は以下の通りです。

収益価格 = 純収益(NOI) ÷ 利回り(NOI利回り)

純収益は、NOI(Net Operating Income:ネットオペレーティングインカムの略)と呼ばれ、年間収入から年間費用を控除したものです。

純収益(NOI) = 年間収入 - 年間費用

NOIを求めるときの年間費用には、以下のようなものがあります。

- 固定資産税および都市計画税

- 損害保険料(火災保険等)

- 管理委託料(管理会社へ支払う管理料)

- 軽微な修繕費(クロスの張替え費用や空室対策費用等)

- 入居者募集費用(仲介手数料)

- マンション管理組合へ支払う管理費及び修繕積立金

年間収入が同じ物件であっても、年間費用が少ない物件であればNOIが大きく計算されるため収益価格は高くなります。

例えば、築浅物件は修繕費や空室対策費用が少額のため、築古物件よりも価格が高くなるという理屈です。

3.ワンルームマンションの売却相場

ワンルームマンション売却は、NOI利回りの相場を知ることで価格を推定することができます。

ワンルームマンション売却は、NOI利回りの相場を知ることで価格を推定することができます。

NOI利回りは一般財団法人日本不動産研究所が半年に一度公表している不動産投資家調査が最も参考になります。

不動産投資家調査で公表している利回りは一棟マンションが前提となっていますが、区分のワンルームであってもほとんど変わらないため、区分ワンルームの利回り相場として用いても大丈夫です。

2020年10月における各地区のワンルームとファミリー向けのNOI利回りの相場は下表のようになります。

| 地区 | ワンルーム | ファミリー向け |

|---|---|---|

| 札幌 | 5.5% | 5.5% |

| 仙台 | 5.5% | 5.6% |

| さいたま | 5.2% | 5.3% |

| 東京(城南※1) | 4.2% | 4.3% |

| 東京(城東※2) | 4.4% | 4.5% |

| 千葉 | 5.2% | 5.3% |

| 横浜 | 4.9% | 5.0% |

| 名古屋 | 5.0% | 5.2% |

| 京都 | 5.2% | 5.3% |

| 大阪 | 4.8% | 5.0% |

| 神戸 | 5.2% | 5.3% |

| 広島 | 5.7% | 5.8% |

| 福岡 | 5.0% | 5.2% |

「![]() 不動産経済研究所.”第43回不動産投資家調査”.2020-10.(参照2024-04-17)」をもとに、HOME4Uが独自に作成

不動産経済研究所.”第43回不動産投資家調査”.2020-10.(参照2024-04-17)」をもとに、HOME4Uが独自に作成

※1城南:目黒区、世田谷区

※2城東:墨田区、江東区

NOIの費用の経費率は家賃収入に対して15%~30%程度が相場です。

築年数が浅い物件は15%程度、築年数が古い物件は30%程度となります。

例えば、築10年から20年程度の物件であれば、NOIの経費率は20%程度です。

ここで、以下の条件でワンルームの価格を試算してみます。

(条件)

家賃収入:月額10万円

NOIの経費率:20%

物件の所在地:東京の城東地区(NOI利回りは4.4%)

(計算)

年間収入 = 月額賃料 × 12ヶ月

= 10万円 × 12ヶ月

= 120万円

NOI = 年間収入 × (1 - 経費率)

= 120万円 × (1 - 20%)

= 96万円

収益価格 = NOI ÷ NOI利回り

= 96万円 ÷ 4.4%

≒ 2,200万円

4.ワンルームマンションを高く売る方法

それでは、ワンルームマンションを少しでも高く売る方法について解説していきます。

4-1.金利の低い時期に売る

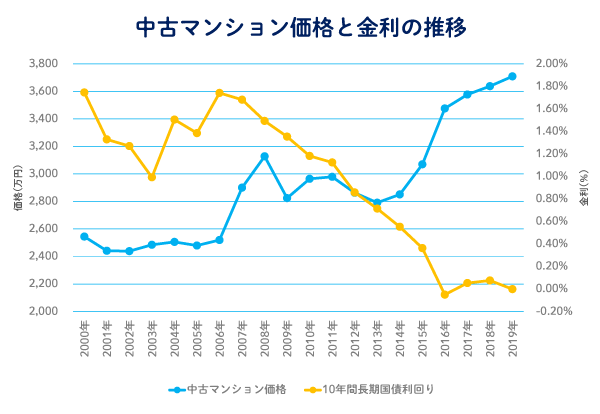

ワンルームマンションは、金利の低い時期に売ることがポイントです。

ワンルームマンションの相場は、金利が下がると上昇します。

以下に、過去20年間における中古マンション(投資用・居住用含む)と金利の推移を示します。

出典:中古マンション価格「![]() 東京カンテイhttps://www.kantei.ne.jp/report/c2009.pdf

東京カンテイhttps://www.kantei.ne.jp/report/c2009.pdf

![]() https://www.kantei.ne.jp/report/c2019.pdf」

https://www.kantei.ne.jp/report/c2019.pdf」

金利「財務省」

金利と中古マンション価格の動き方は反転しており、金利が下がると中古マンション価格が上がることがわかります。

金利が下がるとワンルームマンションの価格が上がる理由としては、NOI利回りが金利と不動産リスクプレミアムの合計で構成されているからです。

NOI利回り = 金利 + 不動産リスクプレミアム

不動産リスクプレミアムとは、立地や築年数等の要素を投資家がリスクとして捉えている概念を数値化したものです。

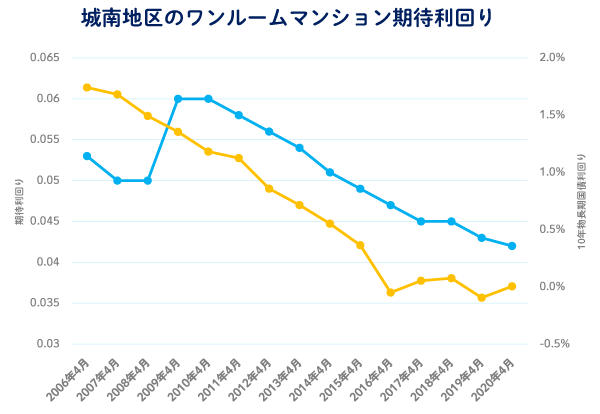

過去15年における金利とNOI利回りの動きについて見てみましょう。

出典:一般財団法人日本不動産研究所「不動産投資家調査(東京城南地区(目黒区、世田谷区)、最寄駅から徒歩10分以内、築5年未満、専有面積25~30㎡、総戸数50戸程度のワンルームマンション。)における期待利回り」

金利「財務省」

NOI利回りは金利とほぼ連動しており、金利が下がるとNOI利回りも小さくなっていることがわかります。

収益還元法における分母が小さくなれば、求められる収益価格は大きくなります。

よって、ワンルームマンションは収益還元法の分母が小さくなる金利が低い時期に売却した方が高く売れるのです。

4-2.空室を埋めてから売る

投資用のワンルームマンションを高く売るには、空室を埋めてから売ることが鉄則となります。

空室のまま売りに出すと、買主に大きな値引き交渉の余地を与えてしまうことが理由です。

空室の物件は、チラシに想定賃料や想定利回りが記載されて売却されることが多いですが、購入希望者からすると想定通りに決まるかどうかはわからないという点が不安要素となります。

多くの投資家は、想定賃料をチラシに記載されている数値よりも保守的に見積る傾向があるため、価格を低く試算します。

低く試算されると値引き要求が強くなり、結果的に売却価格が安くなってしまうのです。

よって、買主に値引き交渉の余地を与えないようにするためにも、空室は埋めてから売ることをおススメします。

4-3.外国人投資家や相続税対策をする人に売る

ワンルームマンションを高く売るなら、外国人投資家や相続税対策をする人に売ることがコツです。

外国人投資家の中でも、特にアジアの投資家は日本の不動産を高く購入してくれる傾向があります。

理由としては、中国や台湾などは自国の収益物件の利回りが低く、日本の不動産が割安に映っているからです。

ここ数年は、総じて円安の傾向にあるため、さらに割安感が強く、アジア系の投資家には高く売却することができています。

一方で、国内の買主では相続税対策をする人が高く購入してくれます。

ワンルームは複数戸購入すると、相続人に資産を分けやすいという理由から相続税対策をする資産家に人気がある商品です。

相続税対策では借入金が増えると、その分、財産の評価額が下がって節税になることから、相続税対策をする人は比較的高い価格の物件を好んで購入する傾向にあります。

相続税対策をする人は「借入金を増やしたい」という投資家とは異なる見方をすることから、一般の投資家よりも高く売ることができるのです。

5.ワンルームマンション売却の税金と確定申告

この章では、知っておくと便利なワンルームマンション売却の税金と確定申告について解説します。

この章では、知っておくと便利なワンルームマンション売却の税金と確定申告について解説します。

5-1.税金の計算方法

個人がワンルームマンションを売却した場合、譲渡所得が生じると所得税、住民税、復興特別所得税の税金が発生します。

譲渡所得とは以下の計算式で求められるものです。

譲渡所得 = 譲渡価額※1 - 取得費※2 - 譲渡費用※3

※1譲渡価額とは売却価額です。

※2取得費とは、土地については購入額、建物については購入額から減価償却費を控除した価額になります。

※3譲渡費用は、仲介手数料や印紙税、測量費など、売却に要した費用のことを指します。

計算の結果、譲渡所得がマイナスとなった場合には、税金は生じないことになります。

マイナスの場合、譲渡所得が生じていないということになりますので、確定申告も不要です。

税金は譲渡所得に税率を乗じて求められます。

税金 = 譲渡所得 × 税率

税率は、所有期間によって2種類に分類されます。

1つは売却する年の1月1日時点において所有期間が5年超の場合の「長期譲渡所得」と、もう1つは売却する年の1月1日時点において所有期間が5年以下の場合の「短期譲渡所得」です。

長期譲渡所得と短期譲渡所得の税率は以下のようになります。

| 所得の種類 | 所有期間 | 所得税率 | 住民税率 |

|---|---|---|---|

| 短期譲渡所得 | 5年以下 | 30% | 9% |

| 長期譲渡所得 | 5年超 | 15% | 5% |

復興特別所得税の税率は、所得税に対して2.1%を乗じます。

5-2.減価償却と確定申告の考え方

個人の所得には、不動産所得や譲渡所得、給与所得、山林所得、事業所得、利子所得、配当所得、退職所得、一時所得、雑所得の10種類が存在します。

このうち、ワンルームマンションの賃貸収益から得られる所得は「不動産所得」、ワンルームマンションの売却から得られる所得は「譲渡所得」です。

譲渡所得が発生する場合、ワンルームマンションを売却した年は、「不動産所得」と「譲渡所得」の2つの確定申告を行うことになります。

「不動産所得」と「譲渡所得」の2つの確定申告を行う場合、注意すべき点は「不動産所得」と「譲渡所得」で減価償却の整合性を取るということです。

譲渡所得を求める過程では、取得費を計算します。

取得費は土地については購入額、建物については購入額から減価償却費を控除した価額でした。

取得費を式で表すと以下のようになります。

取得費 = 土地購入額 + (建物購入額 - 減価償却累計額)

収益物件の売却においては、建物取得費は毎年不動産所得の確定申告で提出している青色申告決算書または収支内訳書に記載されている「年初未償却残高」を用いてもよいということになっています。

そのため、わざわざ減価償却費を求めて建物取得費を計算する必要はなく、売却した年の「年初未償却残高」を用いれば、簡単に取得費を求められることになります。

取得費 = 土地取得費 + 年初未償却残高

ただし、年初未償却残高を取得費とした場合、不動産所得の確定申告において売却した年の1月から譲渡月までの間は減価償却費を不動産所得の必要経費として計上できないことになります。

逆に言えば、不動産所得の確定申告において売却した年の1月から譲渡月までの減価償却費を不動産所得の必要経費とする場合、譲渡所得で用いる取得費は年初未償却残高から不動産所得で必要経費として計上した減価償却分を控除することが必要です。

整合性の考え方をまとめると下表のようになります。

| 節税できる所得 | 譲渡所得の取得費 | 不動産所得の必要経費 |

|---|---|---|

| 譲渡所得が節税できる組合せ | 年初未償却残高をそのまま使う | 売却した年の減価償却費は必要経費に計上しない |

| 不動産所得が節税できる組合せ | 年初未償却残高から減価償却費を控除する | 売却した年の減価償却費を必要経費に計上する |

減価償却費は「不動産所得」と「譲渡所得」の間で整合性が取れていれば良いので、どちらで計上しても構いません。

譲渡所得を節税したい場合には「取得費」は年初未償却残高をそのまま使い、不動産所得を節税したい場合には「取得費」は年初未償却残高から減価償却費を控除したものを使うことになります。

まとめ

いかがでしたか。

ワンルームマンションの売却に関する情報をお届けしました。

投資用のワンルームマンション売却の流れでは、売却後に賃貸人の地位承継通知を行う点が一般的な不動産の売却とは異なる手続きです。

また、価格は収益還元法によって決まります。

ワンルームマンションを高く売る方法としては、金利の低い時期に売ったり、外国人投資家や相続税対策をする人に売ったりすることが効果的です。

ワンルームマンションでは譲渡所得が発生すると確定申告を行います。

減価償却は不動産所得と譲渡所得で整合性を合わせることがポイントということも、ぜひ踏まえておいてくださいね。

マンションの売却を決めている方は、さっそく不動産会社への査定依頼を行っていきましょう。

NTTデータグループが運営する不動産売却 HOME4U (ホームフォーユー)なら、全国から厳選された不動産会社にだけ査定が依頼できます。

1分程の簡単な入力で、一括最大6社の不動産会社へ査定が依頼できるため、売却をよりスムーズに進められます。

![[不動産売却]HOME4U 国内初・日本最大級の不動産一括査定サイト](/sell/juku/wp-content/uploads/site_logo.png)